YouTubeでもお話しています。

新刊の告知

前回のブログでも紹介しましたが、ダイヤモンド社から「元国税専門官がこっそり教える あなたの隣の億万長者」が2月8日に発売されました。

おかげさまで発売直後から反響が大きく、1週間も経たずに大型重版が決定しました。お買い上げいただいた皆様に、お礼を申し上げます。1回あたりの重版部数としては過去最多で、自分でも驚いているところです。

今回の本のサブタイトルは「富裕層に学んだ一生お金に困らない29の習慣」というものなのですが、僕が相続税調査により知った億万長者の共通点をまとめています。トップ3.5%の富裕層による投資や節税、不動産、保険、相続など、さまざまな切り口で解説しました。

詳しくはぜひ本をお読みいただければと思いますが、今回の記事では、本の内容を簡単にお伝えしたいと思います。

第1章 【家計】富裕層は驚くほど質素に暮らす

お金持ちの家計、つまり普段のお金の使い方を第1章では解説しています。

派手な暮らしはしていない

僕が東京国税局の職員として相続税調査をしたとき、最初に驚いたのが富裕層の質素な暮らしぶりでした。億単位の資産があってもきちんと家計簿をつけている家庭が多く、無駄遣いを徹底的に防いでるという印象です。

相続税調査は、富裕層の相続人の人に行うのですが、見た目も普通。別に高級ブランドで身を固めているわけでもなければ、高級車をもっているわけでもありません。これは相続税の対象者は基本的に高齢者であることも要因と思われますが、派手な暮らしをしているケースはなかったです。

富裕層は教育費をかけている

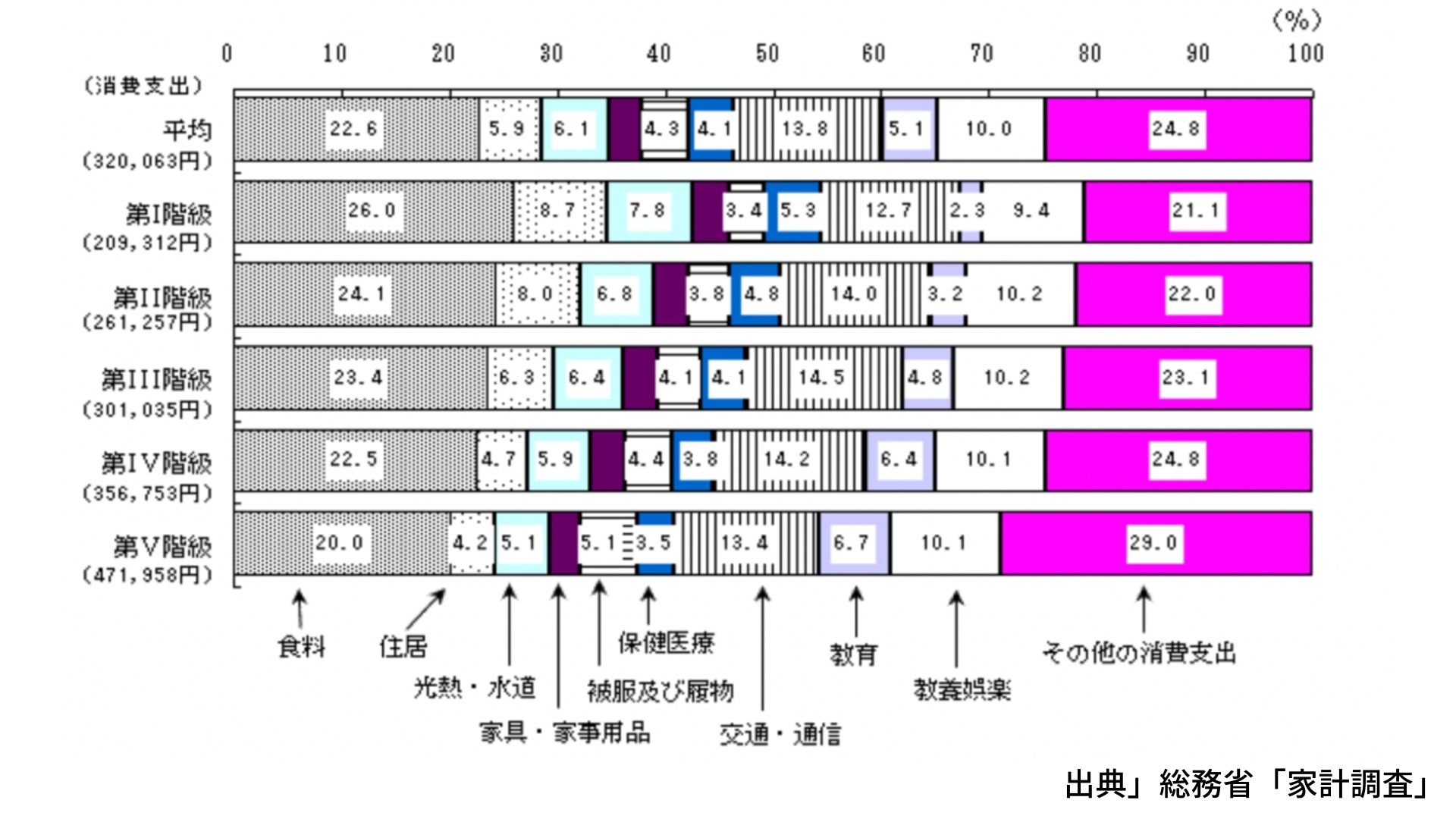

こうした消費の特徴は統計からも見えてきます。総務省の統計によると、富裕層が一般の人よりも明らかにお金を使っているのは教育費です。実は食費や住居費、水道光熱費などは高くない。

僕が以前、富裕層の共通点について解説したYouTube動画にも「富裕層だけど傷だらけの軽自動車に乗っている」といったコメントが寄せられました。ギャンブルなどもってのほかで、とにかく無駄なお金の使い方はしない印象ですね。

仕事は生涯現役で

相続税調査では生前の職業も調べるのですが、ここでも意外なことがわかりました。僕のそれまでのイメージとして、富裕層の多くは大手企業に勤めるエリートサラリーマンと想像していました。

でも実際にはそうしたケースはほぼばく、自営業者や会社経営者、アーティストなどが億単位の資産を残していたのです。これらの仕事に共通するのは、生涯現役ということです。そのため、年金と労働収入によって、老後もますます資産を増やしてました。

サラリーマンの場合、いかにエリートであっても退職すれば無収入になります。寿命が延びている現在、退職金は死ぬまでに使い切ってしまうでしょう。となると、長く働ける自営業者などが強いことがわかります。

第2章 【資産運用】富裕層ほど投資で儲かりやすい

第2章は投資の話です。投資のしくみを知ると、お金持ちほどお金を増やしやすいことがわかります。

不動産賃貸は必須

僕が調査をしていたのは主に2000年代なので、今ほど投資が一般的ではありませんでした。それでも、相続税調査の対象になるような富裕層はほぼ確実に投資をしていました。

株式や投資信託ということもありましたが、多くの富裕層が行っていたのが不動産投資です。先祖代々引き継いできた土地に賃貸不動産をたて、ここから安定的に収入を得ていました。

実は不動産投資は相続税対策にもつながるので、収益と節税の両取りを狙えます。空き地や空き家のままで持っておくよりも、賃貸に出したほうが相続税が安くなるからです。

富裕層は借金を活用する

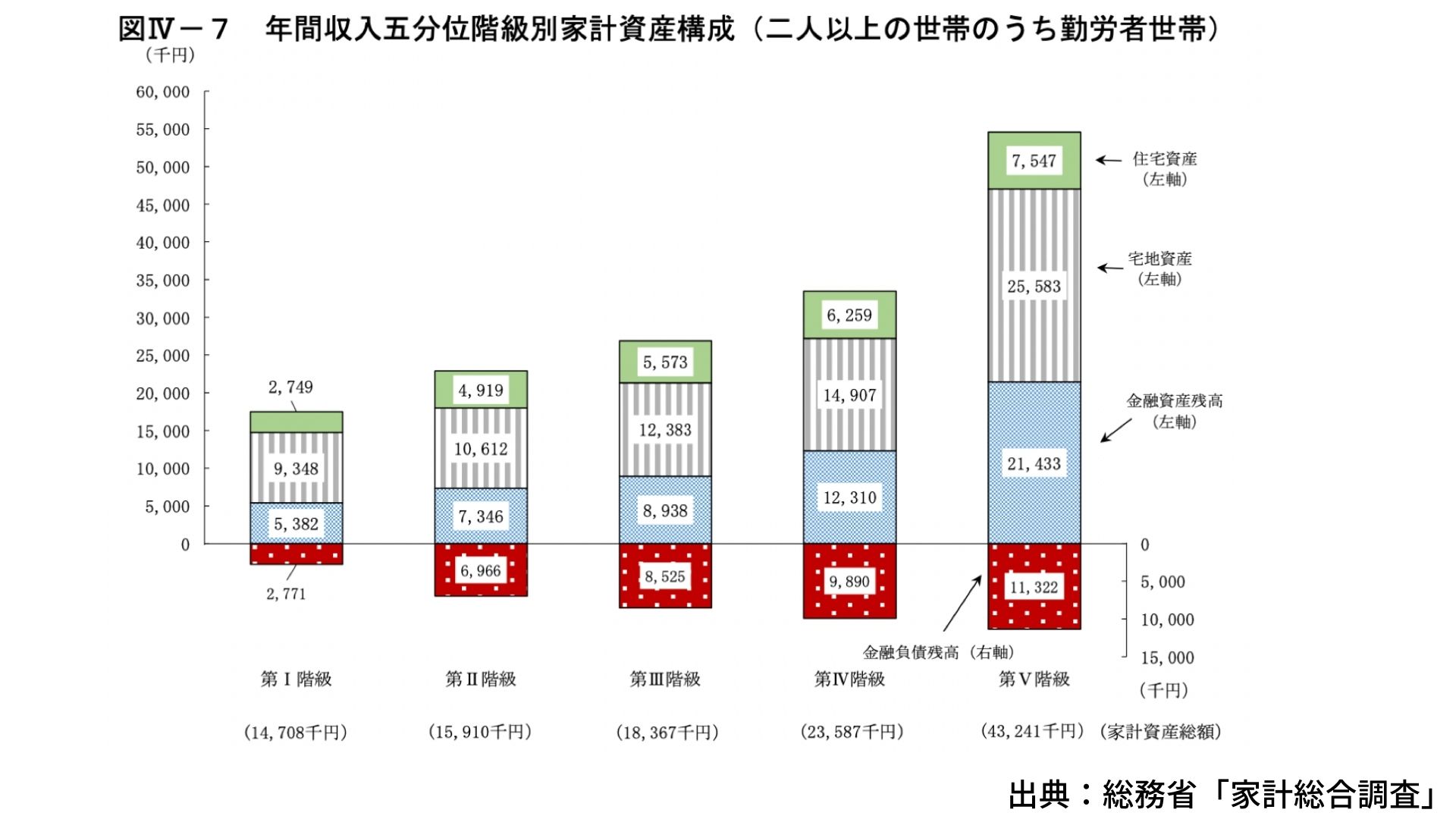

相続税の申告書を見ていると、富裕層の多くが負債を抱えていることがわかります。なぜ、億単位の資産があるのに、借金をするのか。その理由は資産運用にあります。

富裕層は銀行からお金を借り、これを不動産投資などに回して収入を増やしています。もともと資産のある富裕層ですから、一般の人よりも良い条件で大きなお金を借りられます。これを活用して、ローン金利以上の収益を稼いでいるのです。

長期投資が大事

「長期投資、分散投資」という、投資のセオリーをきちんと押さえていたことも富裕層の共通点です。ひとつの金融商品に集中させず、複数のタイプの投資商品をもつ。そして数十年単位の長期間で運用するというスタイルです。

このような投資方法は、かつては富裕層でなければ難しかったのですが、今は優良なインデックスファンドが多数あるので、普通の人でも取り入れられます。富裕層にならって、つみたてNISAやiDeCoもうまく使いながら、お金を増やしていきましょう。そのためにも、第1章で話したように倹約が大切です。

第3章 【生活】富裕層は大きな犬を飼う?

第3章では富裕層のプライベートな部分に踏み込みました。知られざる富裕層の暮らしぶりは興味深いものです。

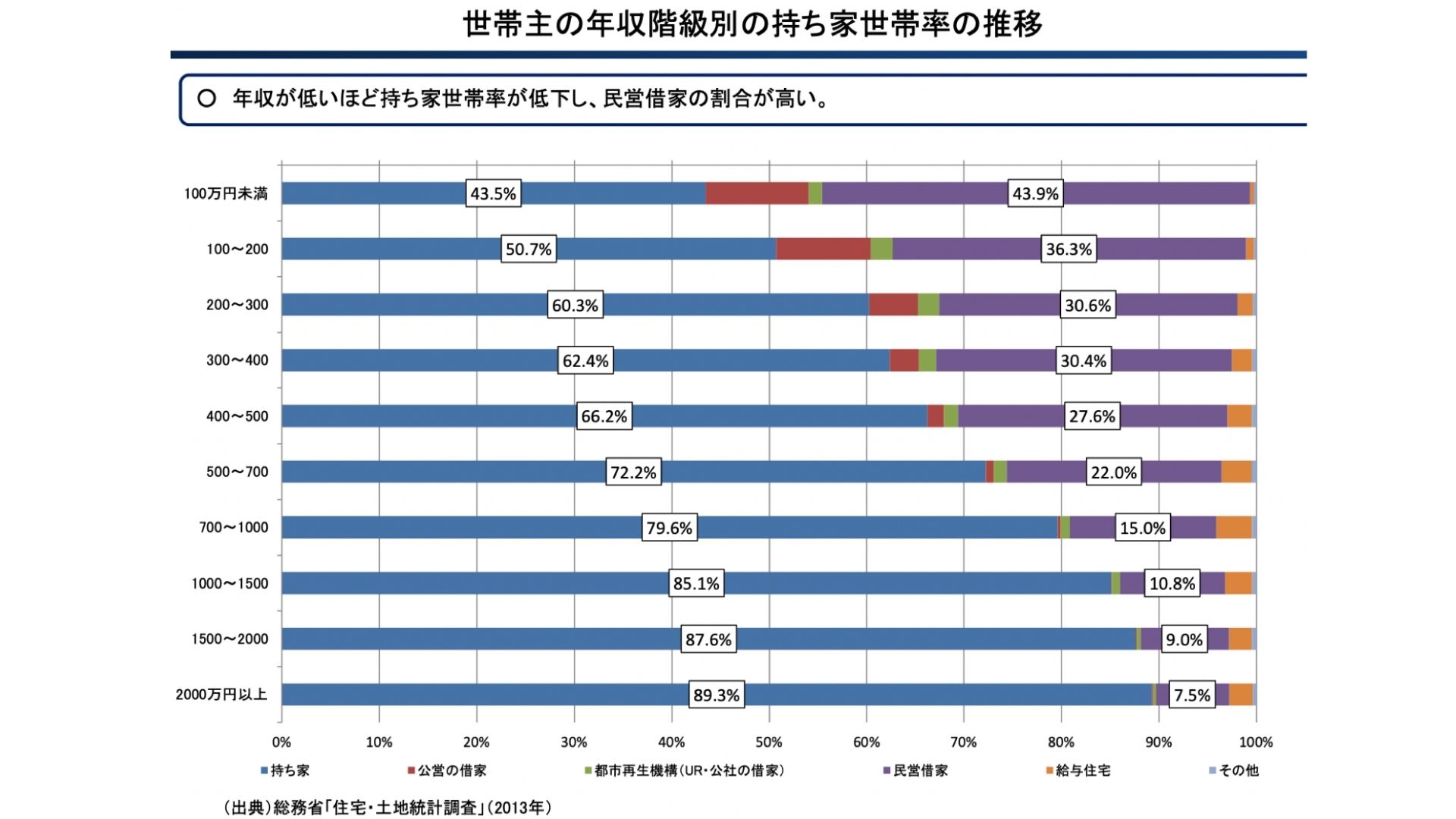

家は確実に持ち家

「賃貸と持ち家のどちらがいいか」という問題はよく議論になりますが、富裕層については圧倒的に持ち家が多いです。これは先祖から引き継いだ土地があるケースが多いほか、日本には持ち家に関する優遇税制措置が多くあることも理由です。

たとえば固定資産税には住宅向けの軽減措置がありますし、相続税においても小規模宅地等の特例という非常に節税効果の高い特例があります。

富裕層が住む場所

これは当然のことですが、富裕層は都会に住んでいます。相続税の統計を見ると、申告した人の多くが東京国税局の管内に住んでいることがわかります。都会は地価が高く資産価値が安定しますし、都会のほうが稼ぎやすいという側面もあります。

ちなみに、本の中では全国のうち、富裕層がとくに多く住む地域のトップ5を載せているので、興味のある人はぜひ読んでみてください。

富裕層の人となり

これはあくまで僕の感想ですが、富裕層は礼儀正しい人が多いと感じています。税務調査というと嫌がられることが多いのですが、相続税調査のときは丁寧に対応していただくことが多かったと記憶しています。

僕が新人職員だった頃、手作りのケーキを用意していただいたこともありました。ただ、納税者から食事の提供を受けてはならないルールなので、恐縮しつつ手をつけられませんでしたが…。

第4章 【家族】富裕層は教育費に糸目をつけない

最後の章は、家族関係について。富裕層の相続人は2人から3人が多いです。たとえば父親が亡くなったときに、妻と子が相続人となるケースが多くなります。

高学歴者が多い

すでに書いたとおりですが、富裕層は子や孫の教育にお金を使います。そのため、家族のなかに高学歴で大手企業に勤めている人が少なくありません。

その背景として考えられるのは、富裕層特有の競争意識であったり、一族として財産を守ろうとする意識が見えてきます。たとえ億単位の資産を残しても、子孫が愚かであれば失われますから、そうならないよう教育にも力を入れているのでしょう。

お小遣いが桁違い

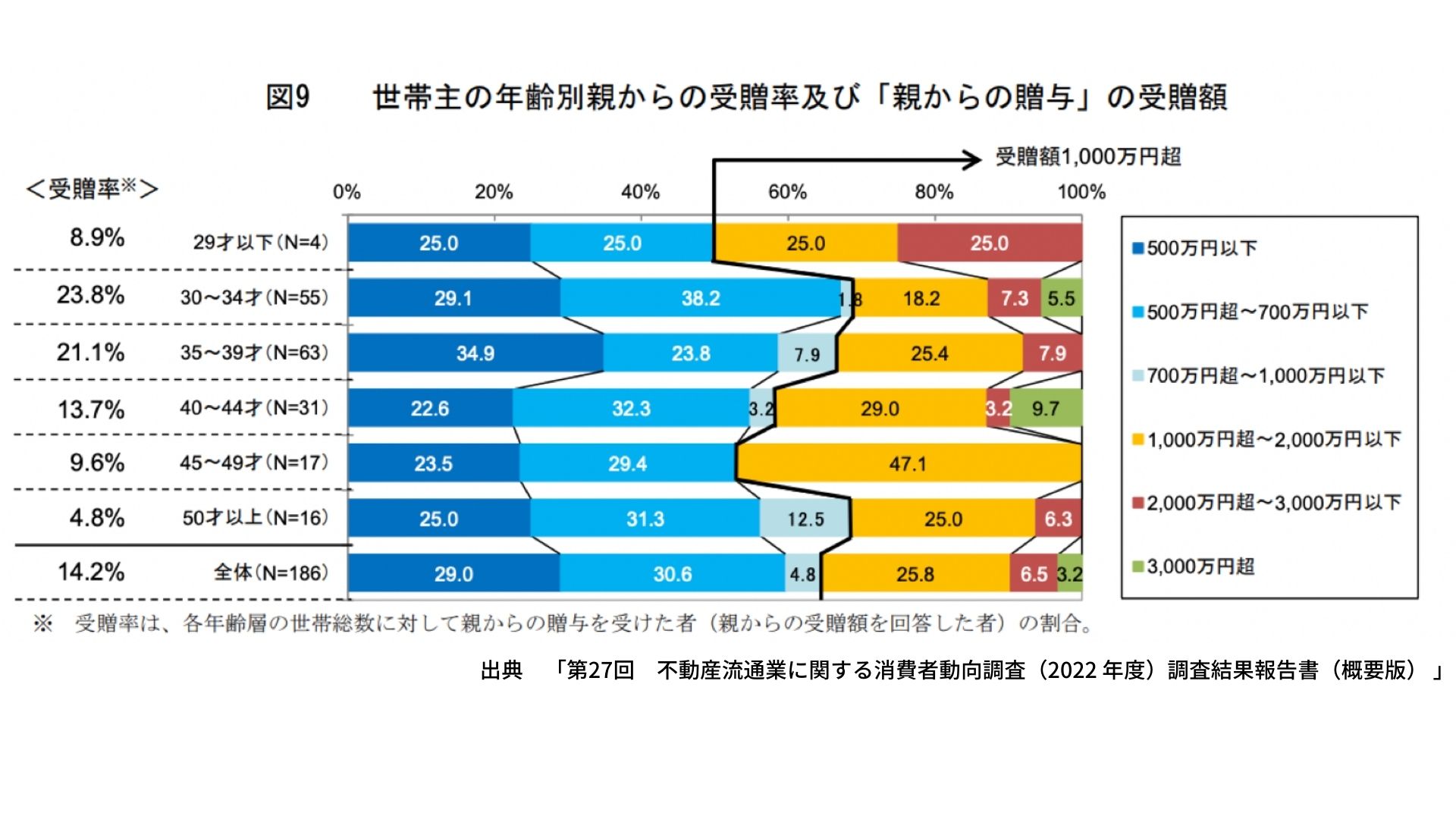

富裕層の家庭では、教育費だけでなく、さまざまな場面でお金のやりとりが行われています。贈与税のルールに「年間110万円までは非課税」というものがあり、毎年100万円ほどのお金を親から子に渡すケースが多いのです。

また、子や孫の住宅取得を支援するときの贈与税の特例もあり、数千万円をポンを渡すような場合もあります。こうした生前贈与は相続税対策に役立つので、近年はますます多くなっているようです。

ちなみに、裁判所の記録を見ると、実はお金が少ないほど遺産争いが起きやすくなっています。家族が仲良くい続けるためにも、ある程度お金は残しておいたほうがいいのかもしれません。

富裕層から学べることは多い

今回の記事で書いたこと以外にも、本の中に富裕層の興味深い特徴を書きました。この本には、富裕層の共通点ともに、僕自身が富裕層から学んだことを書いています。

思い返せば、国税職員を辞めてフリーランスになれたのは、富裕層の多くが自営業者だと知ったことが影響しました。独立することで、もっと経済的にも豊かになれるのではないか、と思えたのです。

本の中で紹介した富裕層の習慣をリアルを知ると、自分の人生のヒントになると思います。こういう話はこれまで書いたことがないので、そういう意味でもぜひ多くの人に読んでもらいたいと思っています。

※以下の画像をクリックすると注文できます!